貸倒引当金のように資産のマイナス項目として表示される引当金を評価性引当金といいます。これに対して、負債の部に表示される引当金(貸倒引当金以外)を負債性引当金といいます。この区別は貸借対照表の表示において重要となります。

目次 非表示

商品(製品)保証引当金

商品(製品)保証引当金とは、販売した商品(製品)に対して一定期間無償で修理する旨の保証契約がある場合に、それに備えて設定される引当金です。

商品(製品)保証の区分

収益認識基準では商品保証を次の2つに区分して、それぞれ別の会計処理を行います。

①合意された仕様に基づく保証

②保証サービス

①合意された仕様に基づく保証(無料保証)

例えばテレビを買った場合、「画面が映らない」とか「普通に使っていたのに3日で壊れた」というのは、購入者側も販売者側も想定しておらず、合意された仕様とは言えません。

このようなケースでは商品自体に欠陥があったというべきであり、販売者側が当然に補償すべきものだといえます。

②保証サービス(有償保証)

商品を購入したときに元々付いている保証(無料保証)に、追加の金額を支払うことで保証期間を延長したり保証対象を広げたりすることができる場合があります。

例えば、もともとついている保証期間は1年だけど、追加の費用を払えばあと2年保証期間を延長します、といったサービスです。

保証サービス(有償保証)は、商品とは別のサービスの販売であると考えることができます。したがって、これを履行義務(将来サービスを提供する義務)として識別し、商品を購入したときは契約負債として計上します。

商品の販売は「一時点で充足される履行義務」に該当するので、商品を引き渡したときに収益を認識し、保証サービスは「一定の期間にわたり充足される履行義務」に該当するので、期間按分によって収益に計上します。

日商簿記2級では、②保証サービス(有償保証)のケースは出題可能性が低いと思われるので、ここでは①無料保証のケースを取り上げます。

決算時の仕訳(引当金の設定)

決算時には、翌期の修理費の見積額を商品保証引当金繰入(販売費及び一般管理費)として計上します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 商品保証引当金繰入 | 5,000 | 商品保証引当金 | 5,000 |

保証対応時の仕訳(翌期)

商品保証を行なったときは支出した金額だけ商品保証引当金を取り崩します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 商品保証引当金 | 4,000 | 現金 | 4,000 |

修繕引当金

修繕引当金とは?

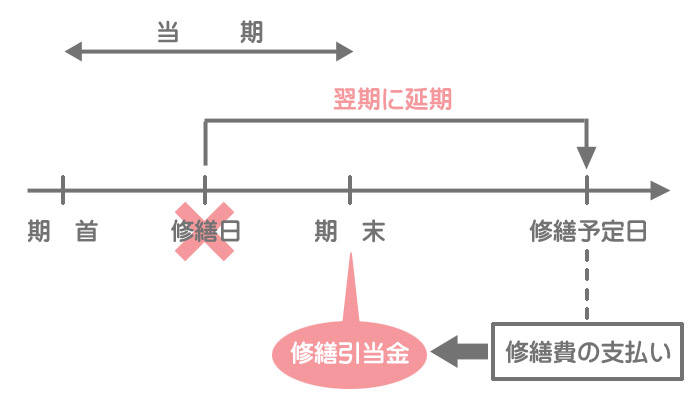

毎期、定期的に行っている修繕やメンテナンスが何らかの都合で次期に延長された場合などに、その修繕費の支払いに備えて設定される引当金を修繕引当金といいます。

決算時(引当金の設定)の仕訳

修繕引当金の繰入額は修繕引当金繰入(販売費及び一般管理費)で処理します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 修繕引当金繰入 | 50,000 | 修繕引当金 | 50,000 |

修繕費を支払ったときの仕訳

まず修繕引当金を取り崩し、超過する部分については修繕費勘定(販売費及び一般管理費)で処理します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 修繕引当金 | 50,000 | 現金 | 80,000 |

| 修繕費 | 30,000 |

賞与引当金

賞与引当金とは?

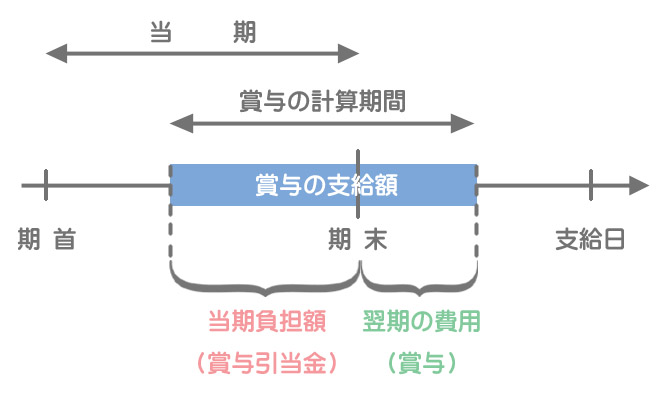

従業員に対して次期に支給する賞与(ボーナス)のうち、当期負担分について設定する引当金のことを賞与引当金といいます。

決算時(引当金の設定)の仕訳

次期に支給予定の賞与のうち、当期負担額については賞与引当金繰入(販売費及び一般管理費)で処理します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 賞与引当金繰入 | 60,000 | 賞与引当金 | 60,000 |

賞与を支給したときの仕訳

まず賞与引当金を取り崩し、賞与引当金を超過する部分は賞与勘定(販売費及び一般管理費)で処理します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 賞与引当金 | 60,000 | 現金 | 90,000 |

| 賞与 | 30,000 |

2級仕訳問題集part.2のQ2-36~Q2-38を解きましょう!