さて今回は消費税の会計処理方法を勉強しましょう。

消費税ってモノを買ったときに課税される税金だよね?そのくらい僕だって知ってるよ。でも税金の計算とかしないとダメなのかな?なんか難しそう。

発生した会計事象をどのように処理するのか?ということが簿記の役割なので、税金の計算に関する出題は基本的にされません。それはまた別の分野となります。

そうなんだ。少し安心したよ。

目次 非表示

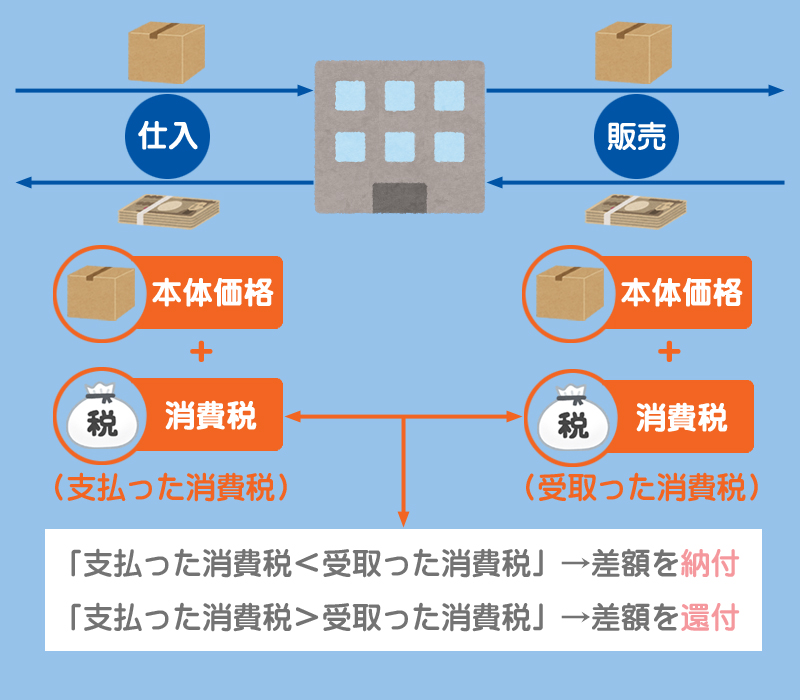

消費税の仕組み

仕入先には商品代金のほかに消費税を支払い、販売先からは商品代金のほかに消費税を受け取ります。当社は仕入先へ支払った消費税と販売先から受け取った消費税との差額を納付します(または還付を受けます)。

税抜方式による処理方法

仕入時(消費税の仮払時)の仕訳

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 80,000 | 88,000 | ||

| 8,000 |

販売時(消費税の仮受時)の仕訳

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 110,000 | 100,000 | ||

| 10,000 |

決算時の仕訳

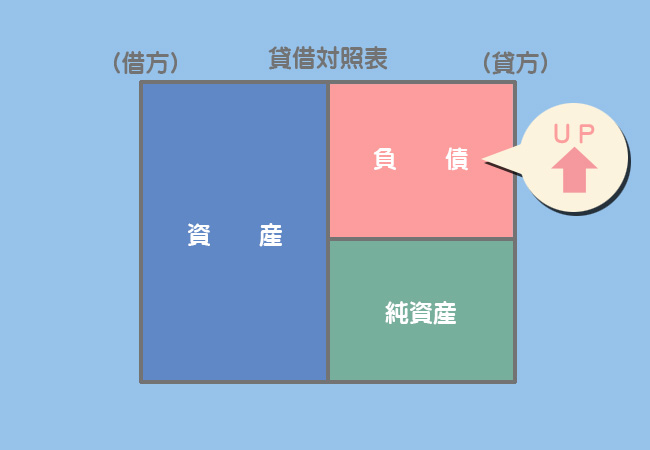

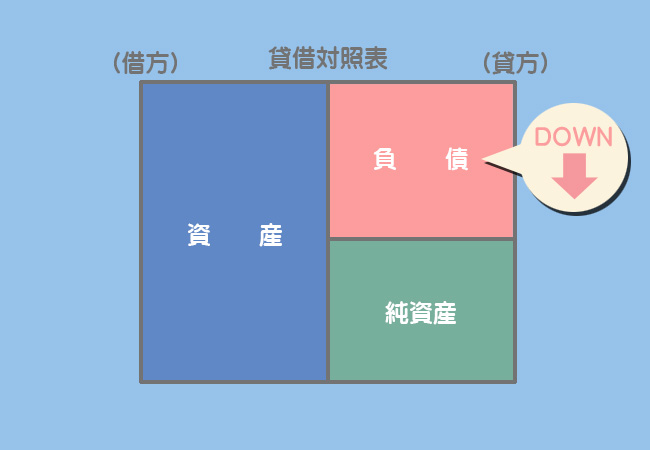

例題では支払った消費税(仮払消費税)よりも受け取った消費税(仮受消費税)の方が大きいので、両者の差額を後で納付することになります。そこで決算において仮払消費税と仮受消費税とを相殺し、その差額を未払消費税勘定(負債)に振り替えます。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 10,000 | 8,000 | ||

| 2,000 |

還付を受ける場合(参考)

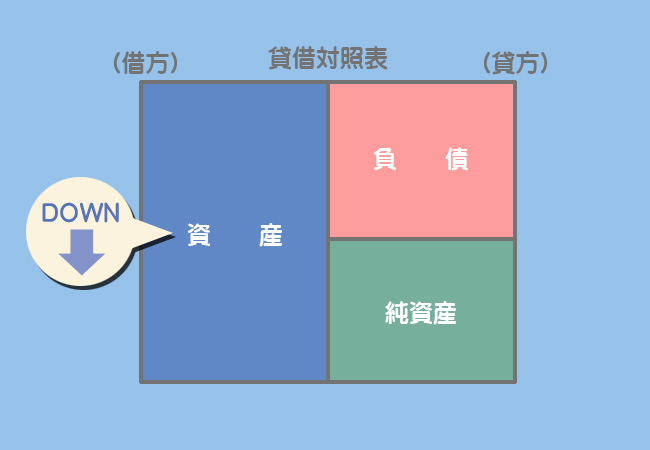

還付を受ける場合(「仮受消費税<仮払消費税」のケース)では、その差額を未収還付消費税勘定(資産)に振り替えます。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 仮受消費税 | ××× | 仮払消費税 | ××× |

| 未収還付消費税 | ××× |

納付時の仕訳

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 2,000 | 2,000 |

還付を受けた場合(参考)

還付を受けた場合の仕訳は次のようになります。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 現金など | ××× | 未収還付消費税 | ××× |

まとめ

ちなみに日商簿記試験では、受験者の解答の便宜のため売上高の桁数を小さくすることにより、本来は免税事業者に該当する会社となる場合でも課税事業者であることを前提とします。また、これら小規模の会社の実務で見られる簡易課税制度や免税事業者に関する出題は行われません。

ちょっと何言ってるか分かりません。

消費税について勉強したことがある人は疑問に思うかもしれませんので念のために言ったまでです。意味が分からない人はスルーしてください。とりあえずこのページで学習した仕訳ができれば大丈夫です。

- 消費税とは物品やサービスの消費に対して課される税金である。

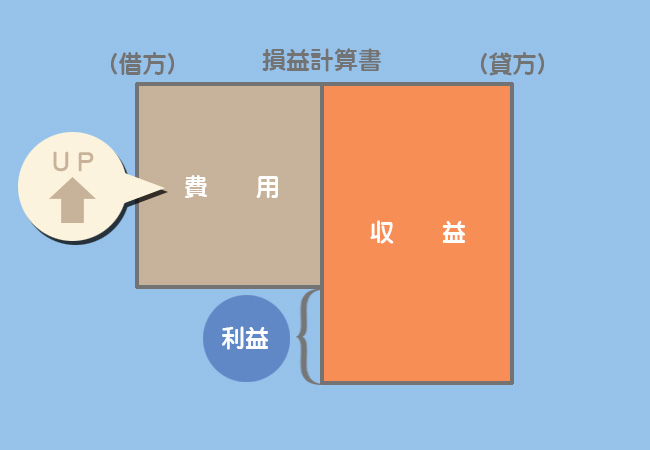

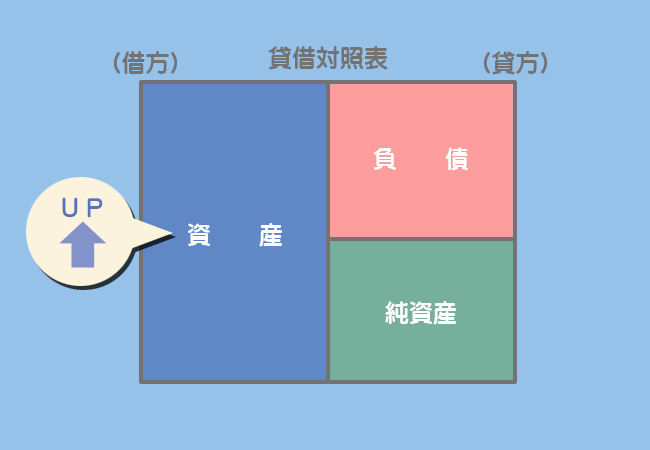

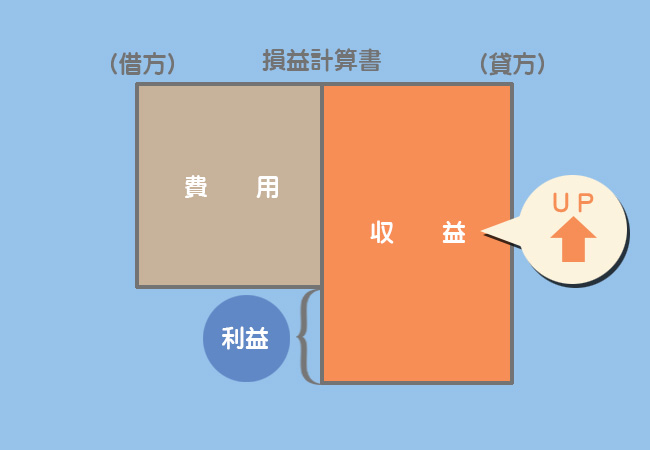

- 税抜方式とは、仕入等に係る消費税額(支払った消費税)を「仮払消費税」(資産)で、また売上等に係る消費税額(受け取った消費税)を「仮受消費税」(負債)で処理し、決算時に両者を相殺して、その差額を納付する(または還付を受ける)という方法である。

- 「支払った消費税(仮払消費税)<受け取った消費税(仮受消費税)」となるケースでは、決算においてその差額を未払消費税勘定(負債)に振替え、後日に納付する。

- 「支払った消費税(仮払消費税)>受け取った消費税(仮受消費税)」となるケースでは、決算においてその差額を未収還付消費税勘定(資産)に振替え、後日に還付を受ける。

1.次の取引に関する仕訳において、①と②に入る組み合わせとして適切なものはどれか?

商品550円(うち消費税額50円)を掛けで仕入れた。なお、消費税の処理は税抜方式による。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| ? ① | 500 ? | 買掛金 | ② |

- ①仕入、②550

- ①仮払消費税、②550

- ①仮受消費税、②550

- ①仕入、②500

2.次の取引に関する仕訳において、①と②に入る組み合わせとして適切なものはどれか?

商品800円(税抜価格)を掛けで販売した。なお、消費税率10%であり、消費税の処理は税抜方式による。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 売掛金 | ① | ? ② | 800 ? |

- ①880、②仮受消費税

- ①880、②売上

- ①800、②仮受消費税

- ①800、②売上

3.次の取引に関する仕訳において、①と②に入る組み合わせとして適切なものはどれか?

当期の消費税の仮払額は50円、仮受額は80円であった。決算につき、消費税に関する勘定を整理する。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| ? | ? | ? ① | 50 ② |

- ①仮受消費税、②80

- ①仮払消費税、②50

- ①未払消費税、②80

- ①未払消費税、②30

1.の答え:b

仕訳は次のようになります。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 仕入 ①仮払消費税 | 500 50 | 買掛金 | ②550 |

税抜方式の場合、借方の「仕入」には消費税額を含めずに、支払った消費税は「仮払消費税」(資産)として処理します。

なお、貸方の「買掛金」(後で仕入先に支払う金額)は消費税を含めた金額となります。

2.の答え:a

仕訳は次のようになります。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 売掛金 | ①880 | 売上 ②仮受消費税 | 800 80 |

税抜方式の場合、貸方の「売上」には消費税額を含めずに、受け取った消費税は「仮受消費税」(負債)として処理します。

なお、借方の「売掛金」(後で得意先から受け取る金額)は消費税を含めた金額となります。

3.の答え:d

仕訳は次のようになります。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 仮受消費税 | 80 | 仮払消費税 ①未払消費税 | 50 ②30 |

「仮払消費税」(資産)と「仮受消費税」(負債)を相殺し、両者の差額(あとで国などに納める金額)を「未払消費税」(負債)とします。

なお、この未払消費税を現金で納付した時の仕訳は次のとおりです。納付したときに「未払消費税」(負債)を減少させます。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 未払消費税 | 30 | 現金 | 30 |