前回は減価償却費の計算方法について勉強しました。

はい、しましたね。

今回はそれをどうやって仕訳するのか?財務諸表にはどのように表示するのか?について学習します。

減価償却費は費用だから借方だよね。貸方ってどうなるんだろう?

間接法と減価償却累計額

間接法とは?

前回は減価償却費の計算方法について説明しましたが、今回は計算した減価償却費をどのように処理(仕訳・記帳・表示)するのかについて見ていきます。

減価償却費の計算方法を忘れた人はこちら。

減価償却の記帳方法として、日商簿記3級では間接法(間接控除法)という方法が出題されます。

減価償却累計額とは?

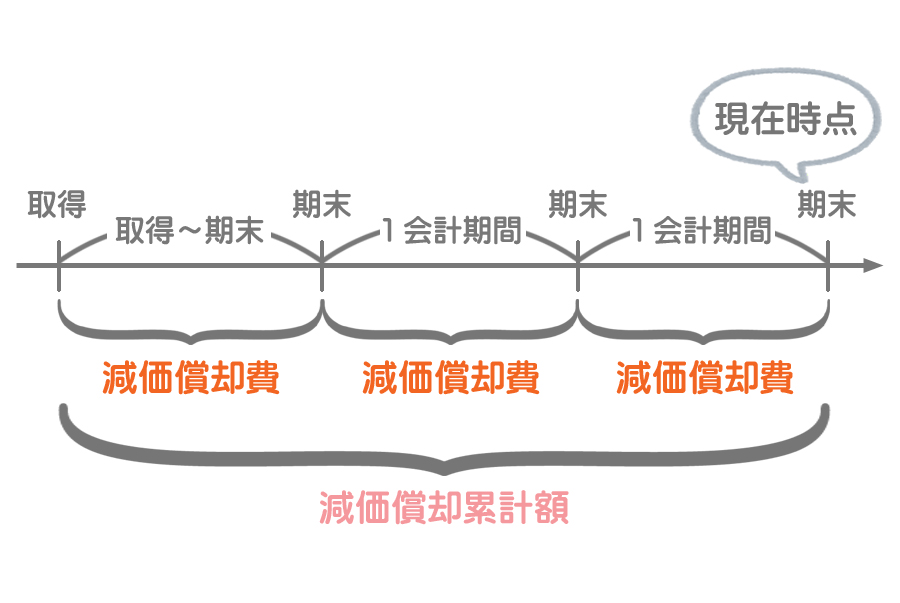

減価償却累計額とはその名のとおり、取得してから期末までの減価償却費の累計額(合計額)です。なお、仕訳では「○○減価償却累計額」という勘定科目を使います(○○の部分には固定資産の名称が入ります)。

1会計期間の価値の減少分は減価償却費として毎期計上されるので、減価償却累計額は取得してから当期末までの価値の減少額ということができます。

取得年度の処理

仕訳のやり方

【資料】

- 取得日:×1年4月1日

- 取得原価:¥120,000

- 耐用年数:20年

- 残存価額:取得原価の10%

- 償却方法:定額法

- 記帳方法:間接法

まず仕訳を確認しておきます。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 減価償却費 | 5,400 | 建物減価償却累計額 | 5,400 |

=減価償却費¥5,400

減価償却累計額のように、資産の実質的な価値を表すためにその資産の金額を間接的に控除(減額)するために用いる勘定のことを評価勘定(ひょうかかんじょう)といいます。

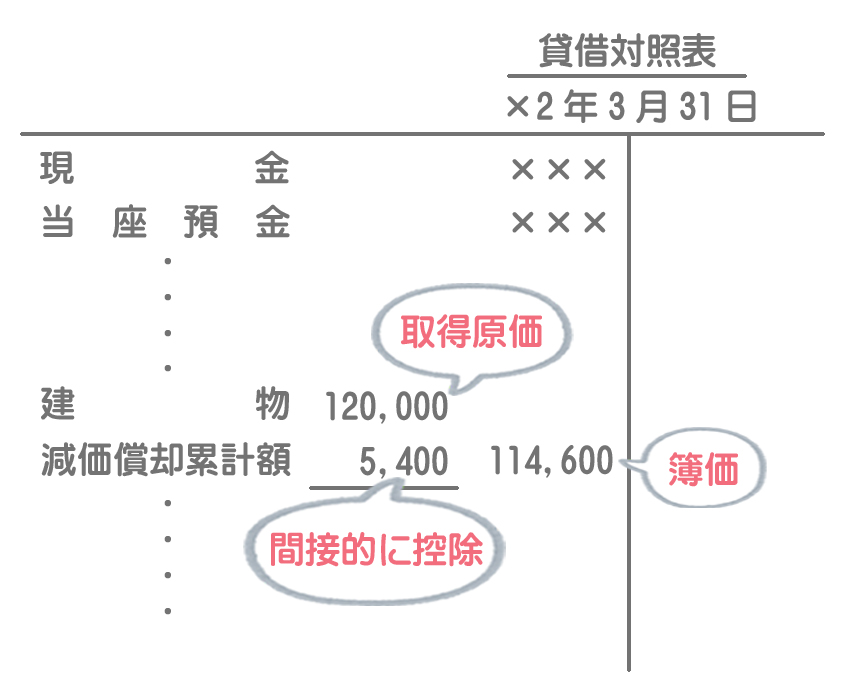

貸借対照表の表示方法(×1年度末)

取得原価から減価償却累計額を控除したものが実質的な価値、すなわち帳簿価額(簿価)となります。

減価償却累計額は仕訳では貸方に表示されますが、貸借対照表上は貸方に表示せずに固定資産から控除する形で借方に表示します。

(例)期首が4月1日、会計期間1年の場合

×1年度×1年4/1~×2年3/31

×2年度×2年4/1~×3年3/31

取得してから2年目以降の処理

仕訳のやり方

【資料】

- 取得日:×1年4月1日

- 取得原価:¥120,000

- 耐用年数:20年

- 残存価額:取得原価の10%

- 償却方法:定額法

- 記帳方法:間接法

例題1(取得年度)では取得日~決算日までの期間で減価償却を行いますが、2年目以降は期首~決算日までの期間で減価償却を行います。

ただし、例題1も2も減価償却費の計算期間は1年間なので仕訳は同じになります。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 減価償却費 | 5,400 | 建物減価償却累計額 | 5,400 |

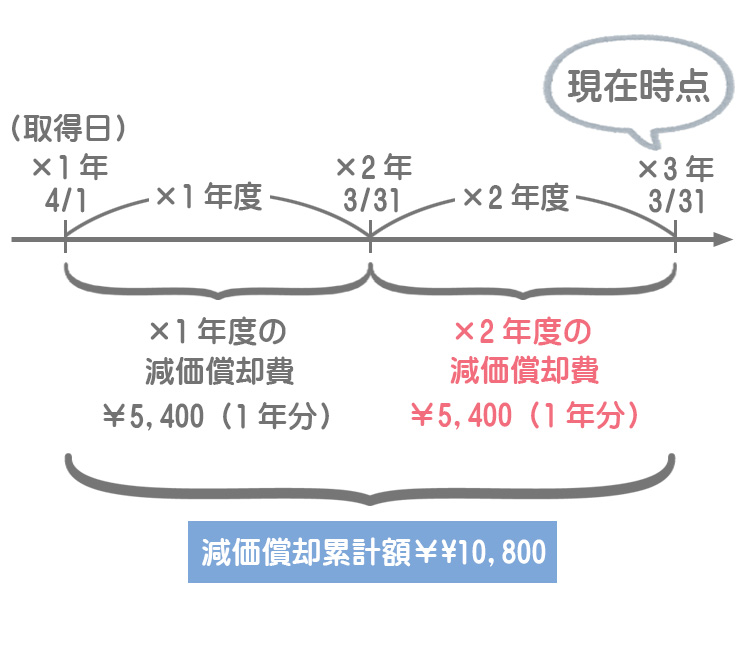

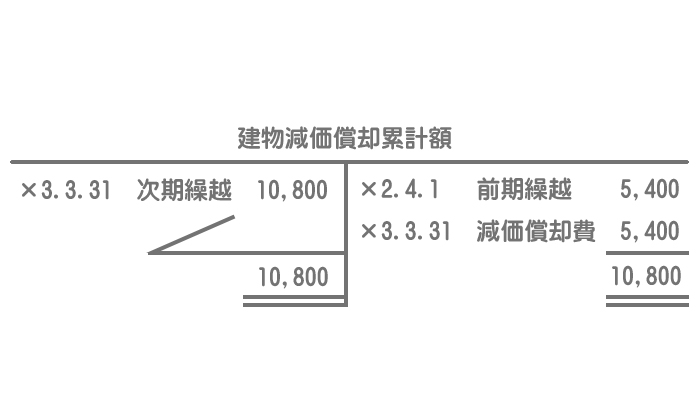

減価償却累計額の金額は取得してから当期末までの減価償却費の累計額なので、前期の¥5,400と当期の¥5,400の合計額となります。

勘定記入と貸借対照表の表示

勘定記入のイメージ

「前期繰越」は前期までの減価償却費の合計額、「減価償却費」は当期に計上した金額です。そしてこの合計が「次期繰越」となります。

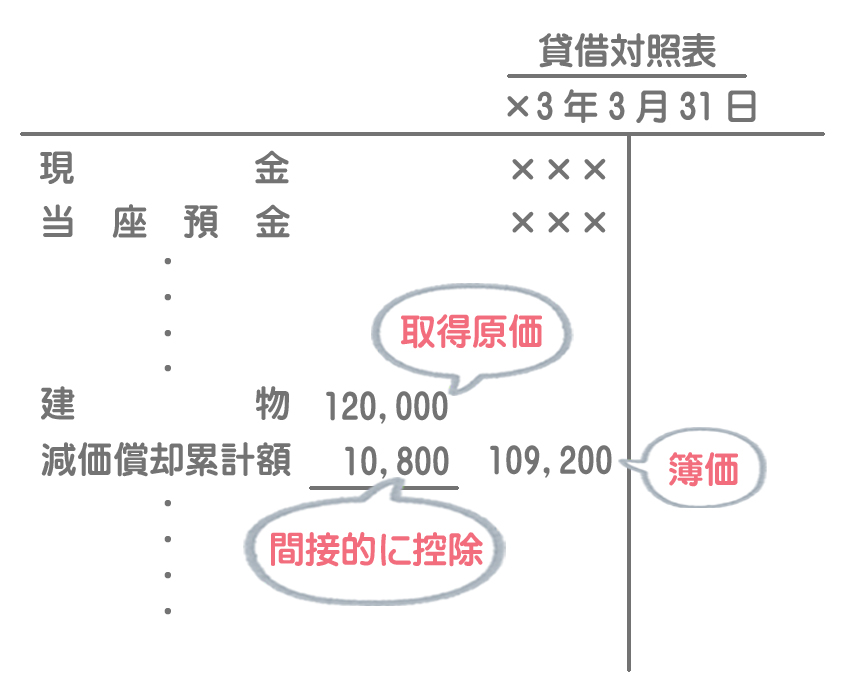

貸借対照表の表示方法(×2年度末)

×1年度よりも減価償却累計額が増えた分だけ簿価は減少しますが、建物の金額は取得原価のまま変わりません。

月次決算における減価償却費の計上

毎月行われる月次決算では、年間で発生すると見積もられる減価償却費の12分の1を月割で計上します。

- 取得原価:¥120,000

- 耐用年数:20年

- 残存価額:取得原価の10%

- 償却方法:定額法

- 記帳方法:間接法

月次決算における減価償却費は1年間の金額を12で割ればいいだけなので特に問題ないと思います。

=減価償却費¥450

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 減価償却費 | 450 | 建物減価償却累計額 | 450 |

まとめ

ちなみに、2級の範囲ですが直接法という方法もあります。

どんな方法?

直接法は減価償却累計額を使わずに、固定資産の取得原価を直接減額させる方法です。

そっちの方が簡単じゃね?

しかし、取得原価と減価償却累計額を両方表示する間接法の方が、買ったときの金額と価値の減少分を両方把握できるので固定資産の管理には優れているんですよ。

- 間接法とは、価値の減少分を固定資産の取得原価から直接減少させずに、減価償却累計額勘定を使って間接的に控除する方法をいう。

- 減価償却累計額のように、資産の実質的な価値を表すため、その資産の金額を間接的に控除するために用いる勘定のことを評価勘定という。

- 減価償却累計額勘定の金額は取得してから期末までの減価償却費の合計額を表す。

- 取得原価から減価償却累計額を控除したものを帳簿価額(簿価)という。

- 「減価償却累計額」は仕訳では貸方に表示されるが、貸借対照表に表示する場合は固定資産から控除する形で借方に表示する。

- 月次決算における減価償却費は、年間で発生すると見積もられる減価償却費の12分の1を計上する。

1.次の取引に関する仕訳において、①と②に入る組み合わせとして適切なものはどれか?

決算につき、保有している備品(当期首に600円で取得、耐用年数6年、残存価額ゼロ)について、定額法(間接法)で減価償却を行う。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| ① | 100 | ② | 100 |

- ①減価償却費、②備品減価償却累計額

- ①備品減価償却累計額、②減価償却費

- ①減価償却費、②備品

- ①備品、②備品減価償却累計額

2.次の取引に関して、各年度末の減価償却費と備品減価償却累計額の組み合わせとして適切なものはどれか?

当社が保有している備品はすべて×1年度の期首に600円で取得したものである。この備品の減価償却は定額法(耐用年数6年、残存価額ゼロ、間接法で記帳)で行う。なお、会計期間は4月1日から3月31日までの1年間である。

a.

| 年度 | 減価償却費 | 減価償却累計額 |

|---|---|---|

| ×1年度末 | 100円 | 100円 |

| ×2年度末 | 200円 | 100円 |

| ×3年度末 | 300円 | 100円 |

b.

| 年度 | 減価償却費 | 減価償却累計額 |

|---|---|---|

| ×1年度末 | 100円 | 100円 |

| ×2年度末 | 100円 | 200円 |

| ×3年度末 | 100円 | 300円 |

c.

| 年度 | 減価償却費 | 減価償却累計額 |

|---|---|---|

| ×1年度末 | 100円 | 100円 |

| ×2年度末 | 100円 | 100円 |

| ×3年度末 | 100円 | 100円 |

d.

| 年度 | 減価償却費 | 減価償却累計額 |

|---|---|---|

| ×1年度末 | 100円 | 100円 |

| ×2年度末 | 200円 | 200円 |

| ×3年度末 | 300円 | 300円 |

1.の答え:a

仕訳は次のようになります。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| ①減価償却費 | 100 | ②備品減価償却累計額 | 100 |

借方は「減価償却費」(費用)となります。貸方の「備品減価償却累計額」は評価勘定(資産の控除項目)なので、帳簿上は貸方に計上されますが、貸借対照表上は資産のマイナスとして借方に表示します。

なお、減価償却費は次のように計算します。

取得原価600円÷耐用年数6年=100円

2.の答え:b

各年度末(決算時)の仕訳は次のようになります。定額法なので、各年度の減価償却費の金額は同じです。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 減価償却費 | 100 | 備品減価償却累計額 | 100 |

減価償却費は費用(損益計算書の科目)なので、この金額がそのまま翌期へ繰り越すことはありません。したがって、各期の減価償却費は100円となります。

一方で、減価償却累計額は貸借対照表の科目なので、期末の残高をそのまま翌期へ繰り越します。従って、×1年度末の金額は1年分の減価償却費の100円、×2年度末の金額は2年分の減価償却費の累計額200円、×3年度末の金額は3年分の減価償却費の累計額300円となります。

例えば、電気代やスマホ代(費用)が翌月も繰り越されて請求されることはありませんよね。収益や費用はその期間ごとに発生するものです(フローの概念)。一方で、皆さんの預金(資産)や借金(負債)が翌月になると消えている、なんてことはありませんね。つまり、資産・負債・純資産は残高がそのまま繰り越されていくものです(ストックの概念)

費用と収益についてはその残高をすべて損益勘定に振替えて、そこから繰越利益剰余金(純資産)へ振り替えます。つまり、費用と収益は残高をすべて振り替える(借方と貸方が一致する)ので帳簿上の残高はゼロとなり、次期へ繰り越されることはありません。

一方で、資産・負債・純資産は期末残高をそのまま「次期繰越」として帳簿上で次期へ繰り越していきます。

P/L科目(費用・収益)とB/S科目(資産・負債・純資産)の繰り越しについては決算のところで詳しく説明しますので、初めて簿記を勉強する人はスルーしてください。1通り勉強してからもう一度読んでいただくと理解できると思います。