問題

次の資料にもとづいて、【資料3】決算整理後残高試算表を完成させなさい。なお、当期は×7年4月1日から×8年3月31日までの1年間である。

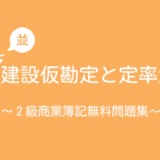

【資料1】決算整理前残高試算表(一部)

【資料2】決算整理事項等

固定資産の減価償却は以下の方法で行う。期中に取得したものは月割で計算すること。

- 建物A:取得原価¥2,000,000、定額法(償却率0.025)、取得日×1年4月1日、耐用年数40年、残存価額は取得原価の10%

- 建物B:取得原価¥3,000,000、定額法(償却率0.034)、取得日×8年2月1日、耐用年数30年、残存価額はゼロ

- 備品A:取得原価¥280,000、200%定率法(償却率は各自計算)、取得日×6年4月1日、耐用年数8年、残存価額はゼロ

- 備品B:取得原価¥150,000、:200%定率法(償却率は各自計算)、取得日×7年10月1日、耐用年数5年、残存価額はゼロ

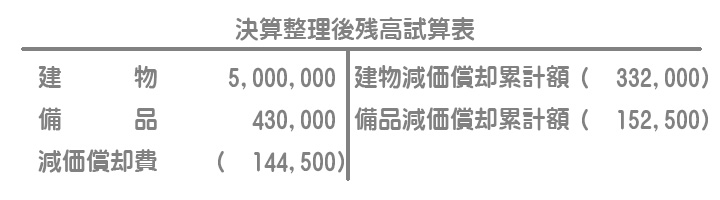

【資料3】決算整理後残高試算表(一部)

解答

解説

建物A

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 減価償却費 | 45,000 | 建物減価償却累計額 | 45,000 |

定額法で償却率を使う計算では次のようになります。

(取得原価ー残存価額)×償却率

=¥2,000,000×0.9×償却率0.025

=¥45,000

建物B

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 減価償却費 | 17,000 | 建物減価償却累計額 | 17,000 |

¥3,000,000×償却率0.034×2か月/12か月=¥17,000

備品A

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 減価償却費 | 52,500 | 備品減価償却累計額 | 52,500 |

200%定率法では、定額法の償却率(1÷耐用年数)を2倍したものを定率法の償却率として計算します。

償却率は「(1÷8年)×2=0.25」となるので、減価償却費の計算は次のようになります。

(取得原価¥280,000ー期首減価償却累計額¥70,000)×0.25=¥52,500

備品B

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 減価償却費 | 30,000 | 備品減価償却累計額 | 30,000 |

(取得原価¥150,000ー期首減価償却累計額¥0)×償却率0.4×6か月/12か月=¥30,000

償却率は「(1÷5年)×2=0.4」です。