問題

以下の資料に基づき、【資料3】の決算整理後残高試算表を完成させなさい。なお、当社の会計期間は3月31日を決算日とする1年間である。

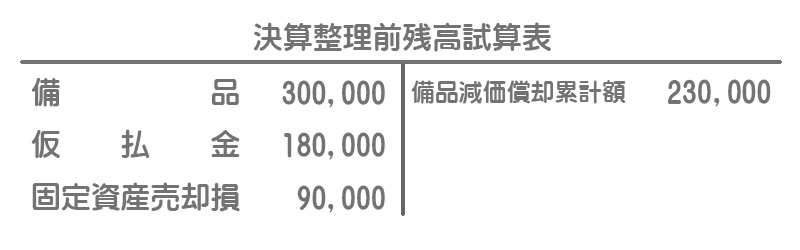

【資料1】決算整理前残高試算表(一部)

【資料2】決算整理事項等

1.備品はすべて、耐用年数を6年、残存価額をゼロとする定額法によって減価償却を行っている。

2.期首に備品のうち¥120,000(期首減価償却累計額¥80,000)を¥30,000で売却し、代金を現金で受け取ったが次のような仕訳を行っていた。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 現金 | 30,000 | 備品 | 120,000 |

| 固定資産売却損 | 90,000 |

3.12月1日に備品¥180,000を現金で購入した際に、支払った金額をすべて仮払金として処理していた。

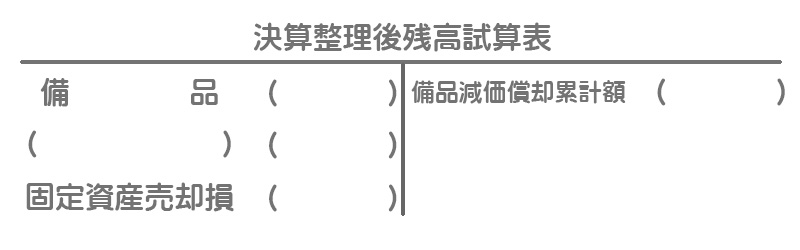

【資料3】決算整理後残高試算表(一部)

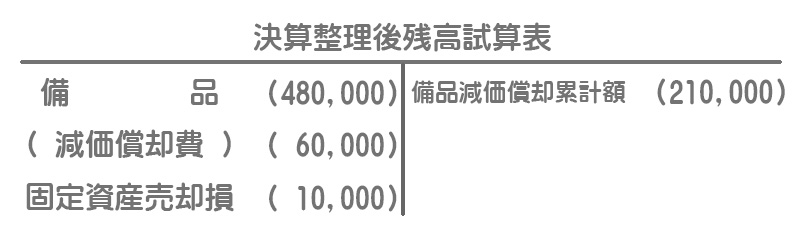

解答

解説

期首に売却した備品

【資料2】2.の仕訳は、減価償却累計額を取り崩していないので誤った処理です。そのため、次のような訂正仕訳を行って正しい仕訳に修正します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 備品減価償却累計額 | 80,000 | 固定資産売却損 | 80,000 |

この訂正仕訳は、次のように考えるといいと思います。

①誤った仕訳の逆仕訳をして、誤った仕訳を取り消します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 備品 | 120,000 | 現金 | 30,000 |

| 固定資産売却損 | 90,000 |

②次に正しい仕訳を考えます。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 現金 | 30,000 | 備品 | 120,000 |

| 備品減価償却累計額 | 80,000 | ||

| 固定資産売却損 | 10,000 |

③①の仕訳と②の仕訳を合算したものが訂正仕訳となります。

当期に購入した備品

【資料2】3.の当期に購入した備品は、購入時に次のような仕訳をしています。

(借)仮払金 180,000 / (貸)現金 180,000

よって、この仕訳を次のように修正します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 備品 | 180,000 | 仮払金 | 180,000 |

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 減価償却費 | 60,000 | 備品減価償却累計額 | 60,000 |

既存の備品

前T/B¥300,000÷6年=¥50,000

当期に購入した備品

取得日(12月1日)から決算日(3月31日)までの4か月で計算します。

¥180,000÷6年×4か月/12か月=¥10,000