問題

次の資料にもとづいて、以下の各問いに答えなさい。なお、法人税等の実効税率は30%である。

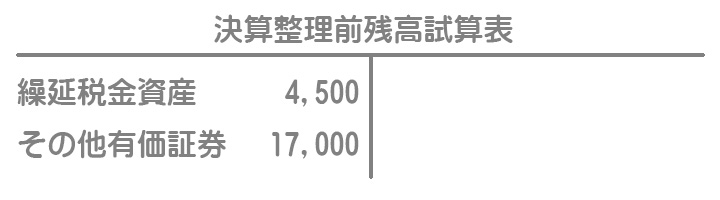

【資料1】決算整理前残高試算表(一部)

【資料2】決算整理事項等

(1)期末時点における一時差異は次のとおりである。

| 前期末 | 当期末 | |

| 貸倒引当金損金算入限度超過額 | ¥5,000 | ¥3,000 |

| 減価償却費償却限度超過額 | ¥10,000 | ¥17,000 |

| 合計 | ¥15,000 | ¥20,000 |

(2)その他有価証券の内訳は次のとおりである。なお、時価評価は全部純資産直入法によること。

| 取得原価 | 時価 | |

| A社株式 | ¥6,000 | ¥9,000 |

| B社株式 | ¥11,000 | ¥10,000 |

(3)法人税、住民税及び事業税として¥61,500を計上する。

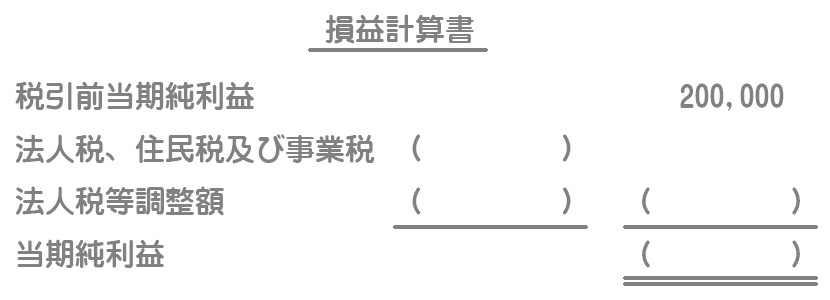

【問1】次の損益計算書(一部)を完成させなさい。なお、法人税等調整額が貸方残高となる場合は金額の前に「△」を付すこと。

【問2】貸借対照表における繰延税金資産の金額を答えなさい。

解答

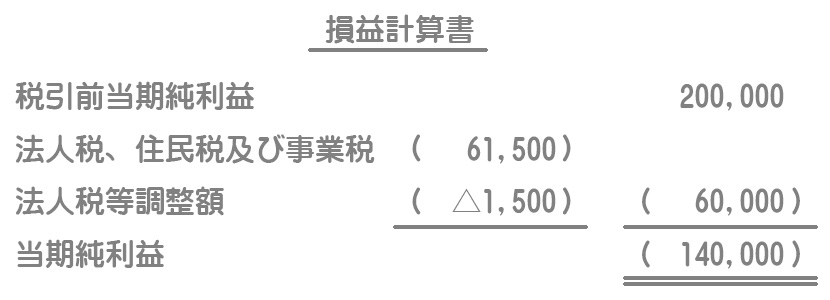

【問1】

【問2】

貸借対照表における繰延税金資産:¥5,400

解説

(1)損金不算入額(将来減差一時差異)

貸倒引当金繰入や減価償却費の一部が損金に算入することが認められない場合、課税所得(税金)が大きくなります。その分、当期に税金を前払いしたと考え、これを繰延税金資産として処理します。

損金不算入額が前期末残高よりも合計で¥5,000増えているので、この30%の¥1,500を繰延税金資産として追加で計上します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 繰延税金資産 | 1,500 | 法人税等調整額 | 1,500 |

(当期末¥20,000ー前期末¥15,000)×30%=¥1,500

(2)その他有価証券の評価差額

A社株式

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| その他有価証券 | 3,000 | 繰延税金負債 | 900 |

| その他有価証券評価差額金 | 2,100 |

繰延税金負債:評価差額(¥9,000ー¥6,000)×30%=¥900

B社株式

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 繰延税金資産 | 300 | その他有価証券 | 1,000 |

| その他有価証券評価差額金 | 700 |

繰延税金資産:評価差額(¥11,000ー¥10,000)×30%=¥300

繰延税金資産の金額

貸借対照表上では繰延税金資産と繰延税金負債は相殺消去されます。

前T/B¥4,500+(1)¥1,500ー(2)A株¥900(繰延税金負債)+B株¥300=¥5,400